VBMA: Hơn 285 ngàn tỷ đồng trái phiếu doanh nghiệp đáo hạn trong năm 2023

Đăng ngày: 09/02/2023 bởi: IVAM

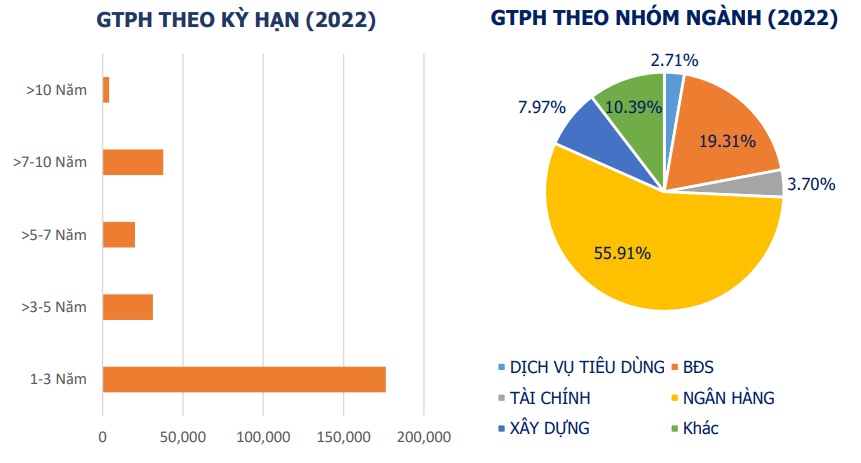

Các đợt phát hành được công bố hoàn thành trong tháng 1/2023 hầu hết được phát hành vào tháng 12/2022. Trong các đợt phát hành này, nhóm ngân hàng chiếm đa số với 3,269.5 tỷ đồng phát hành trái phiếu riêng lẻ và 10,637.8 tỷ đồng phát hành ra công chúng. 3 đợt phát hành còn lại đến từ nhóm các công ty chứng khoán và bất động sản, chỉ chiếm khoảng 3%.

Nguồn: VBMA |

CTCP Đầu tư Phan Vũ là một trong số ít doanh nghiệp hoàn tất phát hành trái phiếu trong tháng 01/2023. Lô trái phiếu có tổng giá trị huy động 110 tỷ đồng, khối lượng 110 trái phiếu, kỳ hạn 5 năm, mệnh giá 1 tỷ đồng/trái phiếu, được phát hành vào ngày 30/01/2023.

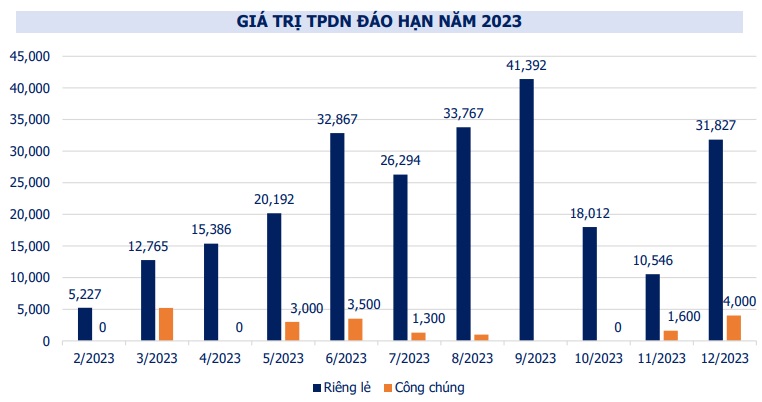

Trong tháng 1, các doanh nghiệp đã thực hiện mua lại 8,068 tỷ đồng, tăng 56% so với cùng kỳ năm 2022. Theo VBMA, trong năm 2023, sẽ có khoảng 285,178 tỷ đồng trái phiếu đáo hạn.

|

Nguồn: VBMA |

Thời gian tới sẽ có 2 doanh nghiệp phát hành trái phiếu. Đầu tiên là CTCP Tập đoàn Masan (HOSE: MSN), với phương án chào bán ra công chúng lô trái phiếu có tổng giá trị huy động 1,500 tỷ đồng. Đây là trái phiếu “3 không”: không chuyển đổi, không kèm chứng quyền và không tài sản đảm bảo, được phát hành trong tháng 1 và tháng 02/2023.

Trái phiếu có kỳ hạn 60 tháng với mức lãi suất cố định 9.5%/năm trong 2 kỳ tính lãi đầu tiên, và lãi suất thả nổi được tính bằng lãi suất tham chiếu (LSTC) + 3.975%/năm trong các kỳ tính lãi còn lại.

Doanh nghiệp thứ 2 là Ngân hàng TMCP Bắc Á (HNX: BAB). BAB công bố kế hoạch chào bán trái phiếu ra công chúng đợt 2, với giá trị huy động hơn 2,564 tỷ đồng trong tháng 1 và tháng 02/2023. Trái phiếu có kỳ hạn 7 và 8 năm với mức lãi suất thả nổi lần lượt là LSTC + 1.1%/năm, +1.3%/năm và +1.5%/năm.

Bài mới gần đây

-

Báo cáo thị trường tuần 31/03 - 04/04/2025

-

Báo cáo thị trường tuần 24/03 - 28/03/2025

-

Báo cáo thị trường tuần 17/03 - 21/03/2025

-

Báo cáo thị trường tuần 10/03 - 14/03/2025

-

Báo cáo thị trường tuần 03/03 - 07/03/2025

Xem nhiều nhất

-

Thông báo tuyển dụng Chuyên viên phân tích 2023

-

Những tháng cuối năm nên đầu tư vào vàng, chứng khoán hay đất nền để nhanh chốt lời?

-

CTCK nhận định thị trường 06/06: Giữ tỷ trọng cổ phiếu cao, bình tĩnh lựa chọn các vùng giá hợp lý để giải ngân

-

Lãi suất liên ngân hàng tiếp tục giảm sâu

-

Ngân hàng và cuộc chơi cảng biển